【2019年最新】ビットコインの税金を超まとめ!仮想通貨の確定申告事情がまるわかり!

本記事ではビットコインの税金について1~10まで詳しくまとめています。

最近はビットコイン取引(BTC/USD)に対応している海外FXブローカーも増えてきました。

大きな収益を上げれる可能性があるビットコイン取引だからこそ、税金についてもきっちり理解を深めておきましょう。

関連記事:今ビットコイン投資がアツい!取引するなら海外FXブローカーBIG BOSSがオススメ!

目次

ビットコインは課税対象!確定申告の必要アリ!

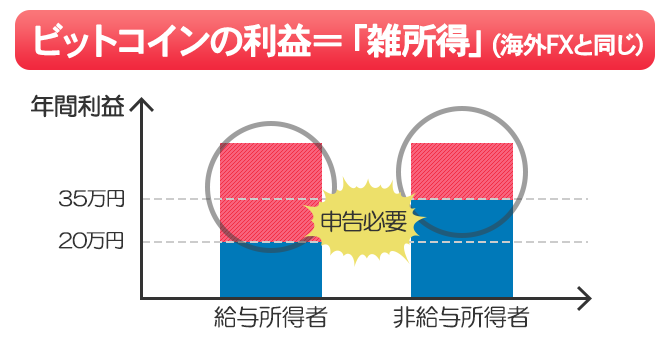

ビットコインの税区分は海外FXと同じ「雑所得(※)」に分類されます。

(※)雑所得は所得税の区分の1つ。「趣味や副業で稼いでいる所得」だと考えてください。ビットコインだけでなく、FXやアフィリエイト収入、ネットオークションなどの利益が該当します。

参考:国税庁 No.1524 ビットコインを使用することにより利益が生じた場合の課税関係

ビットコイン取引で収益(キャピタルゲイン)をあげている場合は、「所得」として申告する必要があるんですね。

とはいえ「全員」が確定申告する必要があるわけではなく、確定申告しなければならないボーダーが決められています。

- 給与所得者(※1)⇒年間20万円以上の利益

- 非給与所得者(※2)⇒年間38万円以上の利益

(※1)給与所得者とは、会社員(サラリーマン)やアルバイトなど「本業の仕事をしつつ、副業でビットコイン取引をしている人」を指します。

(※2)非給与所得者とは、専業主婦や無職の方など「仕事はないが、ビットコイン取引をしている人」を指します。

自分が当てはまる方のボーダーを越えている場合、「必ず」税金を支払う義務が発生します。

ビットコインの税金は総合課税の累進課税!稼ぐほど税金が高くなる?

ビットコインには「総合課税の累進課税」という税制度が適用されます。

これは海外FXと同じ税制度です。

関連記事:2017年 海外FXの税金・確定申告はどうしたらいいの?

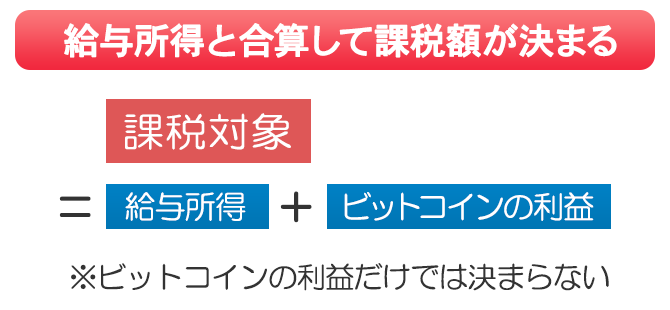

総合課税はすべての所得を「ひとまとめ」にして計算する税制度

総合課税は一言で言うと「すべての所得をひっくるめた金額で支払う税金が決まる」税制のこと。

- 会社の給与所得:年間400万円

- ビットコイン取引の所得:年間200万円

あなたに上記2つの収入源があった場合、2つを合算した600万円の所得で、税金が計算されます。

(※)厳密にはこの数値から必要経費等を差っ引いて計算します。

なのでビットコインの収益だけでなく、その他の所得のこともすべて考える必要があります。

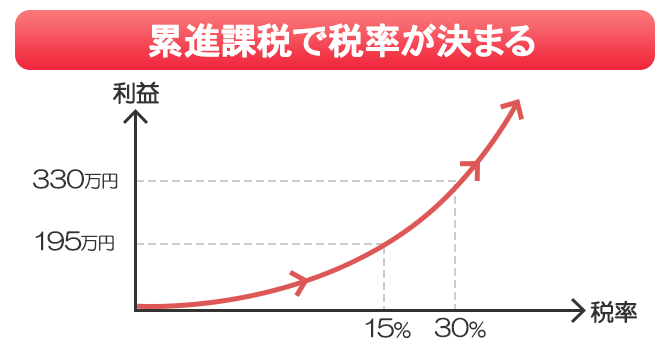

累進課税は「所得額で税率が変わる」課税方式

累進課税では「自分がいくら稼いでいるか」で税率が変わってきます。

今まで申告分離課税の20.315%でしか計算したことがない方は注意してください。

まったく税率が違います。

累進課税の税率については以下の表をご覧ください。

| 年間利益 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 15% | 0円 |

| 195万円超~330万円以下 | 20% | 97,500円 |

| 330万円超~695万円以下 | 30% | 427,500円 |

| 695万円超~900万円以下 | 33% | 636,000円 |

| 900万円超~1,800万円以下 | 43% | 1,536,000円 |

| 1,800万円超~4,000万円以下 | 50% | 2,796,000円 |

| 4,000万円超~ | 55% | 4,796,000円 |

ご覧のように稼げば稼ぐほど税率が上がっていってしまいます。

ビットコインの利益にかかる税金の計算方法

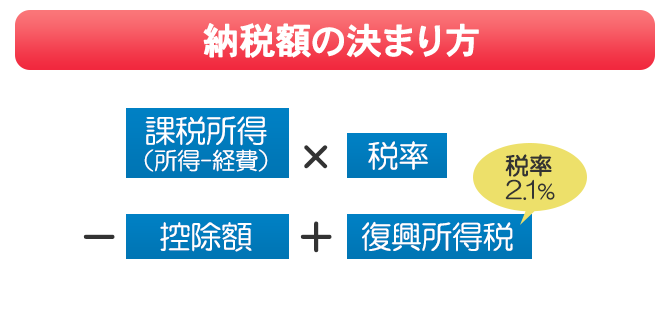

ビットコインにかかる税金は3ステップの計算式で導き出すことができます。

【ステップ1(※1)】

「個人所得」=個人で得たすべての所得を合算

【ステップ2】

「課税所得額」=個人所得 - 必要経費(※2)

【ステップ3】

「納税額」=(課税所得額 × 税率) - 控除額 + 復興特別所得額(※3)

(※1)ビットコイン取引しか所得がない場合は、ステップ2からの計算でOK。

(※2)それぞれの所得を得るために使用したお金(経費計上できるもの)

(※3)2013年より25年間に渡り、復興特別所得税2.1%を申告・納付する必要があります。復興所得税は「(課税所得額×税率-控除額)×2.1%」で計算します。

ビットコインの税金計算ケーススタディ

上述した3ステップの計算方法を用いて、実際のビットコイン取引でどれくらい税金がかかるのか計算してみました。

【ケース1】

<前提条件>

- 勤め先の年収:500万円

- ビットコインの収益:50万円(年間)

- 必要経費:10万円

<ステップ1>

500万円+50万円=550万円(個人所得)

<ステップ2>

550万円-10万円=540万円(課税所得額)

<ステップ3>

(540万円×税率30%)-427,500円(控除額)+20,542円(復興特別所得額)=121万3,042円(納税額)

このケースの場合、最終的な納税額は「121万3,042円」となります。

【ケース2】

<前提条件>

- 勤め先:なし

- ビットコインの収益:950万円

- 必要経費:100万円

<ステップ1>

収入源がビットコインのみなので950万円(個人所得)。

<ステップ2>

950万円-100万円=850万円(課税所得額)

<ステップ3>

(850万円×税率33%)-636,000円(控除額)+45,549円(復興特別所得額)=221万4,549円(納税額)

こちらのケースでは最終的な納税額は「221万4,549円」となります。

ビットコインで使える3つの節税対策

上述したようにビットコインの税金は累進課税が適用されるので、稼ぐほど税金が重くのしかかってきます。

もちろん税金は払わなければならないものですが、「できるだけ納税額は少なくしたい…」というのが本音ですよね。

そこでビットコインの節税に使える3つの対策をお伝えします。

- 必要経費で課税所得額を減らす

- 損益通算で課税所得額を減らす

- ビットコインの含み益を決済せずに放置する

1.ビットコインの税金は必要経費次第で大きく減額できる!

ビットコインのみならず海外FXでもそうですが、必要経費をうまく申告することで納税額を減額できます。

必要経費とは「ビットコインで収益を生み出すために必要だったお金」のこと。

例えば0からビットコイン取引を始める場合、

- ビットコイン取引するためのPCやスマホ

- インターネット回線

- プロバイダー

- ビットコイン関連の書籍

などを揃えますよね。

実はこれらを揃えるのにかかったお金は、すべて「必要経費」として認められる可能性があります。

必要経費として認められれば、ビットコインの収益から必要経費を差っ引いてOK。

うまくいけば、税率を下げることすらできます。

ただし何でもかんでも必要経費として認められるわけではありません。

あくまでも「ビットコインで収益を上げるために必要だった」と説明できることが前提です。

ビットコイン取引のためにお金を使ったら、きっちり領収書などをまとめておき、「どういう意図で投資したのか」をメモしておきましょう。

必要経費を利用してビットコインの納税額を下げたケーススタディ

以下で実際に必要経費を申告した場合としなかった場合で、どれだけ納税額が変わるのか計算してみました。

<前提条件>

- ビットコインの収益:350万円

- 必要経費:50万円

(※)わかりやすくするために、勤め先はないものとする。

【必要経費を申告しなかった場合】

(350万円×税率30%)-427,500円(控除額)+13,072円(復興特別所得額)=63万5,572円(納税額)

【必要経費を申告した場合】

350万円-50万円=300万円(課税所得額)

(300万円×税率20%)-97,500円(控除額)+10,552円(復興特別所得額)=51万3,025円(納税額)

⇒必要経費を申告しただけで、納税額が「12万2,547円」も減額!

2.損益通算すればビットコインの課税所得額を減らせる!

節税テクニックの1つとして「損益通算」があります。

損益通算とは「なにかで得た利益と、別のなにかで出した損失を合体させて課税所得額を決める」ことをいいます。

例えば、あなたがビットコイン取引とアフィリエイトの両方で収入を得ようとしているとしましょう。

- ビットコイン取引:年間300万円の利益

- アフィリエイト:年間200万円の損失

この場合、この2つの損益を合体させた「100万円」が課税の対象になるんですね。

ただしビットコインと損益通算できるのは「総合課税の雑所得のみ」です。

それ以外とは損益通算できないので注意しましょう。

【総合課税の雑所得に分類されるもの一例】

- 海外FX

- アフィリエイト収入

- 講演料

- 作家として活動している人以外が受け取る印税

- ネットオークション

- 年金や恩給などの公的年金

3.ビットコインの「含み益」は課税対象にならない!

実はビットコインを保有しているだけでは課税対象になりません。

課税対象になるのは、あくまでも「ビットコインを日本円に換金したとき」です。

ビットコインを保有している状態で、いくら含み益が増えようが、税金はビタ一文払う必要はありません。

- サラリーマンで給与所得があり、ビットコインは副業

- ビットコインで利確した利益が10万円

- 現在保有しているビットコインの含み益が30万円

上記の状態だと、30万の含み益になっているビットコインを利確しない限り、確定申告する必要すらありません。

「今たくさん税金を支払うだけの余裕がないなぁ…」というときにオススメの方法です。

ただしどのタイミングであろうと、利確した時点で課税対象になります。

この手法は「納税額を減らす」ものではなく、あくまでも「納税のタイミングをずらす(遅らせる)」方法だと覚えておきましょう。

ビットコインの税金に関するQ&A

Q.ビットコインは損失繰越(損失控除)できる?

A.できません。必ず単年ごとの収益で確定申告する必要があります。

Q.ビットコインの収益は脱税できる?

A.海外口座を使えばできる可能性はありますが、絶対にNGです。

ビットコインの税金知識おさらい

最後にビットコインの税金についておさらいしましょう。

- ビットコインは雑所得に分類され、課税の対象になる

- 適用される税制度は「総合課税の累進課税」で稼ぐほど税率が上がる

- 3つの節税対策ができる

- 損失繰越は不可

- 脱税は絶対にやったらダメ

今盛り上がりを見せているビットコイン取引だからこそ、想像以上に大きな収益を稼げる可能性があります。

そんなとき「あれ?ビットコインの税金ってどうなってる?このままだと脱税になる?」と焦らないように、きっちりビットコインの税金に関する知識を深めておきましょう。

当サイト管理人オススメ海外FX業者はここ

| 口座名 | 最大レバレッジ | 日本語サポート | ドル/円 スプレッド | 追証 |

|---|---|---|---|---|

|

500倍 | ◎ | 0.3pips~ | なし (0カット) |